En cumplimiento a lo previsto en el Criterio A-2 “Aplicación de normas particulares” referido en el artículo 195 de las Disposiciones de carácter general aplicables a las actividades de las sociedades cooperativas de ahorro y préstamo, criterio que a su vez remite a la NIF B-9 “Información financiera a fechas intermedias” de las Normas de Información Financiera emitidas por el Consejo Mexicano de Normas de Información Financiera, A. C., se revelan las siguientes notas a los estados financieros del mes de marzo 2022

El presente balance general contempla la aplicación de los “criterios contables especiales, aplicables a las sociedades cooperativas de ahorro y préstamo con niveles de operación I al IV, ante la contingencia del COVID-19” y al impacto negativo que está generando en diversas actividades de la economía, emitidos por la Comisión Nacional Bancaria y de Valores, el 23 de marzo de 2020 en el Diario Oficial de la Federación, con la intención de ofrecer a sus Socios flexibilidad de condiciones en materia de recuperación de créditos, mediante un programa de otorgamiento de plazo de espera para los préstamos que al 31 de marzo de 2020 hayan estado clasificados contablemente como vigentes, conforme a lo siguiente:

- En préstamos con pagos periódicos mensuales, el plazo de espera podrá ser de hasta por 6 meses.

- Para aquellos con pagos periódicos no mensuales y pagos únicos, cuya próxima fecha de pago se encuentre dentro del periodo de vigencia de este programa, el plazo de espera que se aplicará podrá ser hasta por un tiempo igual a la periodicidad de sus pagos, siempre y cuando dicho tiempo no sea mayor a 6 meses posteriores a la fecha originalmente programada de pago o 18 meses posteriores a la fecha de vencimiento, cuando se trate de créditos a pago único dirigidos al sector rural.

- Los pagos se reiniciarán una vez concluido el plazo de espera.

- El plazo de espera aplicará para el pago de capital e intereses.

- Los pagos no realizados se compensarán otorgando un plazo adicional a la fecha de vencimiento del préstamo, por el mismo número de pagos diferidos.

- El programa de apoyo terminó el 29 de julio de 2020.

Los criterios contables que se debieron aplicar conforme a los criterios contables vigentes fueron los siguientes:

- Para los créditos con pago único de principal al vencimiento y pagos periódicos de intereses, así como los créditos con pago único de principal e intereses al vencimiento, que sean renovados o reestructurados no se consideraron como cartera vencida en términos de lo establecido en el párrafo 65 del Criterio B-4 “Cartera de crédito” (Criterio B-4), contenido en el Anexo E de las Disposiciones.

- Los créditos con pagos periódicos de principal e intereses, que sean objeto de reestructuración o renovación, se consideraron vigentes, sin que les aplicasen los requisitos establecidos en los párrafos 68 y 70 del Criterio B-4, según fuera el caso.

- Los créditos que desde su inicio se estipule su carácter de revolventes, que se reestructuren o renueven dentro de los 120 días naturales siguientes al 31 de marzo de 2020, no se consideraron como cartera vencida conforme a lo establecido en el párrafo 66 del Criterio B-4.

- La aplicación del programa de otorgamiento de plazo de espera no implicó quitas, condonaciones, bonificaciones, o descuentos sobre el saldo del crédito para repercutir en menores pagos para los Socios, como mecanismo para fortalecer la liquidez de estos últimos, por lo que no se difirió la constitución de estimaciones preventivas para riesgos crediticios y se aplicó lo establecido en el Anexo C de las Disposiciones.

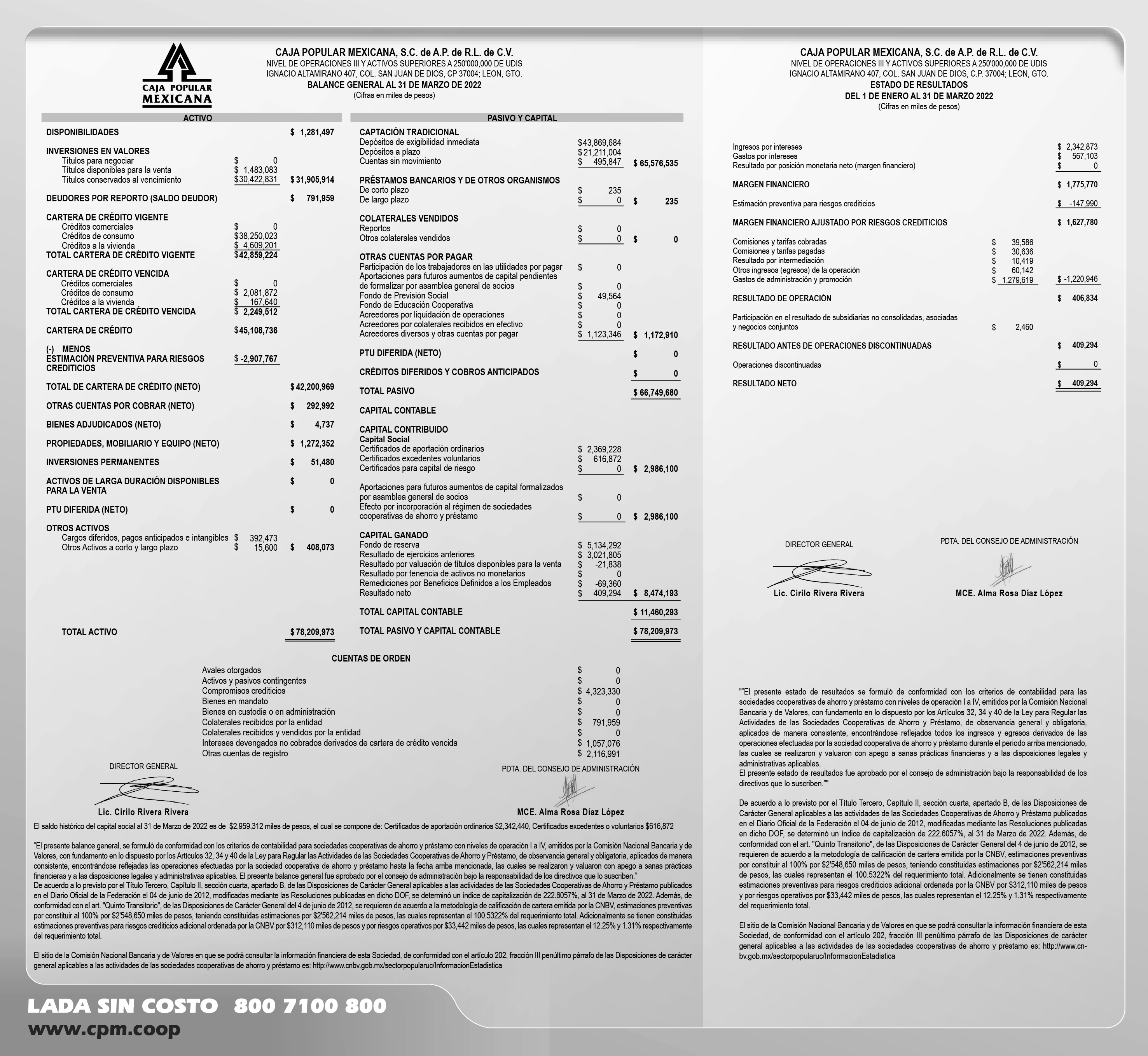

Los importes que se hubieran presentado en el balance general por tipo de cartera, así como el nivel de capitalización de no haberse aplicado los criterios contables especiales, comparativamente con los registrados son los siguientes:

| Concepto |

Saldos con criterios contables especiales

(cifras en miles de pesos) |

Saldos sin criterios contables especiales

(Cifras en miles de pesos) |

| Créditos comerciales |

0 |

0 |

| Créditos de consumo |

40,331,896 |

38,960,967 |

| Créditos a la vivienda |

4,776,841 |

4,607,921 |

| Total cartera de crédito |

45,108,737 |

43,568,888 |

| Estimación preventiva para riesgos crediticios |

-2,907,767 |

-6,604,769 |

| Total de cartera de crédito (Neto) |

42,200,970 |

36,964,119 |

| Nivel de capitalización |

222.6057% |

153.1286% |

Caja Popular Mexicana manifiesta que se mantendrá funcionando durante 2022, y no prevé sufrir daños estructurales y/o financieros graves en el corto plazo que deriven en un cierre de sus operaciones como consecuencia de la crisis sanitaria por el Covid-19, sus afectaciones a la sociedad mexicana, y las finanzas de sus socios. La sociedad prevé las siguientes acciones para la mitigación de riesgos por el posible impacto de las condiciones adversas esperadas durante el presente ejercicio:

- Para el incremento de cartera de crédito se seguirán implementando estrategias que ayuden y busquen una mejora en la colocación mediante campañas de crédito hipotecario y automotriz, impulso de la tarjeta de crédito y a la plataforma móvil.

- Se prevé un ligero incremento en las tasas activas de cartera de consumo, así como un incremento paulatino en la demanda de crédito en general.

- Prevalecen las consecuencias económicas de la pandemia sanitaria por Covid-19, sin embargo, se prevén niveles moderados en la constitución de estimaciones preventivas para riesgos crediticios respecto del año anterior.

El presente estado de resultados contempla la aplicación de los “criterios contables especiales, aplicables a las sociedades cooperativas de ahorro y préstamo con niveles de operación I al IV, ante la contingencia del COVID-19” y al impacto negativo que está generando en diversas actividades de la economía, emitidos por la Comisión Nacional Bancaria y de Valores, el 23 de marzo de 2020 en el Diario Oficial de la Federación, con la intención de ofrecer a sus Socios flexibilidad de condiciones en materia de recuperación de créditos, mediante un programa de otorgamiento de plazo de espera para los préstamos que al 31 de marzo de 2020 hayan estado clasificados contablemente como vigentes, conforme a lo siguiente:

- En préstamos con pagos periódicos mensuales, el plazo de espera podrá ser de hasta por 6 meses.

- Para aquellos con pagos periódicos no mensuales y pagos únicos, cuya próxima fecha de pago se encuentre dentro del periodo de vigencia de este programa, el plazo de espera que se aplicará podrá ser hasta por un tiempo igual a la periodicidad de sus pagos, siempre y cuando dicho tiempo no sea mayor a 6 meses posteriores a la fecha originalmente programada de pago o 18 meses posteriores a la fecha de vencimiento, cuando se trate de créditos a pago único dirigidos al sector rural.

- Los pagos se reiniciarán una vez concluido el plazo de espera.

- El plazo de espera aplicará para el pago de capital e intereses.

- Los pagos no realizados se compensarán otorgando un plazo adicional a la fecha de vencimiento del préstamo, por el mismo número de pagos diferidos.

- El programa de apoyo terminó el 29 de julio de 2020.

Los criterios contables que se debieron aplicar conforme a los criterios contables vigentes fueron los siguientes:

- Para los créditos con pago único de principal al vencimiento y pagos periódicos de intereses, así como los créditos con pago único de principal e intereses al vencimiento, que sean renovados o reestructurados no se consideraron como cartera vencida en términos de lo establecido en el párrafo 65 del Criterio B-4 “Cartera de crédito” (Criterio B-4), contenido en el Anexo E de las Disposiciones.

- Los créditos con pagos periódicos de principal e intereses, que sean objeto de reestructuración o renovación, se consideraron vigentes, sin que les aplicasen los requisitos establecidos en los párrafos 68 y 70 del Criterio B-4, según fuera el caso.

- Los créditos que desde su inicio se estipule su carácter de revolventes, que se reestructuren o renueven dentro de los 120 días naturales siguientes al 31 de marzo de 2020, no se consideraron como cartera vencida conforme a lo establecido en el párrafo 66 del Criterio B-4.

- La aplicación del programa de otorgamiento de plazo de espera no implicó quitas, condonaciones, bonificaciones, o descuentos sobre el saldo del crédito para repercutir en menores pagos para los Socios, como mecanismo para fortalecer la liquidez de estos últimos, por lo que no se difirió la constitución de estimaciones preventivas para riesgos crediticios y se aplicó lo establecido en el Anexo C de las Disposiciones.

Los importes que se hubieran presentado en el estado de resultados por tipo de cartera, así como el índice de capitalización de no haberse aplicado los criterios contables especiales, comparativamente con los registrados son los siguientes:

| Concepto |

Saldos con criterios contables especiales

(cifras en miles de pesos) |

Saldos sin criterios contables especiales

(Cifras en miles de pesos) |

| Créditos comerciales |

0 |

0 |

| Créditos de consumo |

1,741,417 |

934,130 |

| Créditos a la vivienda |

117,832 |

47,690 |

| Total de ingresos por intereses |

1,859,249 |

981,820 |

| Estimación preventiva para riesgos crediticios |

-147,990 |

-3,844,992 |

| Nivel de capitalización |

222.6057% |

153.1286% |

Caja Popular Mexicana manifiesta que se mantendrá funcionando durante 2022, y no prevé sufrir daños estructurales y/o financieros graves en el corto plazo que deriven en un cierre de sus operaciones como consecuencia de la crisis sanitaria por el Covid-19, sus afectaciones a la sociedad mexicana, y las finanzas de sus socios. La sociedad prevé las siguientes acciones para la mitigación de riesgos por el posible impacto de las condiciones adversas esperadas durante el presente ejercicio:

- Para el incremento de cartera de crédito se seguirán implementando estrategias que ayuden y busquen una mejora en la colocación mediante campañas de crédito hipotecario y automotriz, impulso de la tarjeta de crédito y a la plataforma móvil.

- Se prevé un ligero incremento en las tasas activas de cartera de consumo, así como un incremento paulatino en la demanda de crédito en general.

- Prevalecen las consecuencias económicas de la pandemia sanitaria por Covid-19, sin embargo, se prevén niveles moderados en la constitución de estimaciones preventivas para riesgos crediticios respecto del año anterior.